Você conhece activeX? A activeX é uma framework que possibilita páginas dinâmicas entre cliente e servidor do provedor de serviço. Apesar de ser uma framework segura, ela deixa a desejar no quesito “User Friendly” e requer instalação de Plug-in e roda apenas no Internet Explorer (uhu!).

Os bancos coreanos, por muito tempo (até este ano) requeriam o activeX para o usuário fazer as transações e se o usuário tentasse usar outro tipo de browser, o webbanking simplesmente não funcionava. Vendo isso, como que o Open Banking foi acelerado na Coreia, se os bancos eram tão resistentes com a inovação? Aí vem a palavra mágica, Toss.

A disrupção do sistema financeiro coreano: Toss

Aplicativo Toss — hoje ela é o maior aplicativo de finança pessoal e já tem a funcionalidade de pagamento, além da conta digital e o cartão de crédito

A Toss é uma fintech que começou em 2015, fundada por Seung-geun Lee, um dentista empreendedor que ficou insatisfeito com os inúmeros plug-ins de segurança que o banco solicitava, além dos OTP (One True Pairing — um verificador de multifator). Usando uma técnica paralela — com base em firm banking — a Toss lançou o seu aplicativo para oferecer um serviço de transferência de conta bancária (trazendo um questionamento sobre a troca de segurança versus conveniência)

Em 2016, a Toss lançou funções de agregação de contas e em 2017, o serviço de score de crédito, atingindo 10 milhões de downloads e no ano seguinte, 20 milhões (lembrando que a população sul-coreana é de apenas 52 milhões de habitantes).

Assim, surge o Open Banking

O governo coreano, através do FSC (Comitê de Serviços Financeiro), um órgão governamental para serviços financeiros já estava de olho na ascensão da Toss e nos cases da Europa, Inglaterra, Austrália e Cingapura.

Portanto, em 2019, o FSC lançou o milestone para Open Banking em parceria com a KFTC (Instituto privado responsável pela infraestrutura financeira). Após um período de testes de 2 meses, a partir de dezembro do ano passado, o Open Banking seria implementado de vez em todo território nacional. 10 bancos participaram no período de testes e hoje, já são 18 bancos e 31 fintechs participantes.

1. Instituto privado como líder da plataforma com forte apoio do Governo

Foi criado o Centro de Open Banking dentro do Korea Financial Telecommunications and Clearings Institute (KFTC), um instituto privado responsável pela padronização da infraestrutura financeira da Coreia.

O centro é o responsável para escutar, organizar e liderar as atividades do Open Banking na Coreia.

2. KFTC um instituto privado responsável pela adesão dos interessados

Diferente do Brasil, a KFTC é o responsável pela autorização de participação. A partir do momento em que uma companhia é autorizada, ela pode consumir o API oferecido pela KFTC na qual está plugada com todos os participantes. Além disso, a parte regulatória fica com o FSI (Instituto de Segurança Financeira), um órgão governamental coreano para seguranças financeiras.

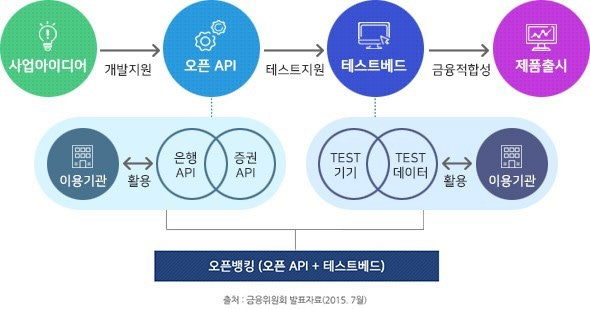

Verde: Ideia de negócio — aplicação;

Azul claro: APIs de Bancos e Corretoras para testar;

Azul escuro: Testbed — viabilidade de produto financeiro;

Lilás: Lançamento do produto.

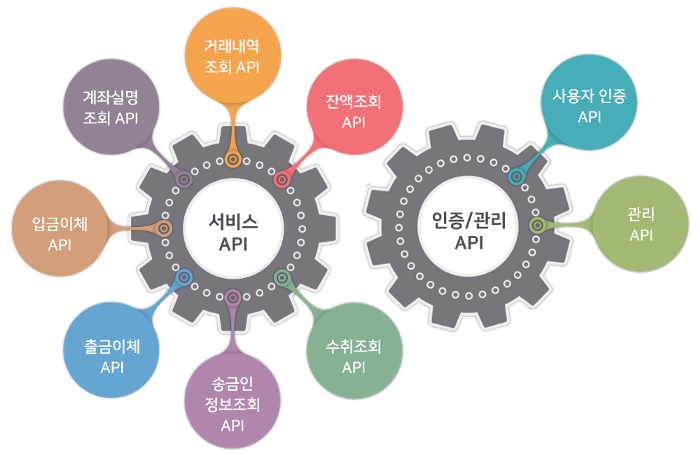

3. Padronização de API

É oferecido dois tipos de APIs.

API de serviço;

API de validação e controle.

Dentro do API de serviço, o participante pode solicitar para seguintes tarefas:

Consulta de saldo;

Consulta de transação;

Consulta de titular da conta;

Execução de depósito;

Execução de saque;

Consulta de remetente de transferência;

Consulta de destinatário de transferência.

Para API de validação e controle, são seguintes:

Validação do usuário: Utiliza o método OAuth (Open Authentication) para que o usuário autorize a utilização do serviço requerido via API;

API de controle: Através deste API, o participante pode solicitar o status de API especifico para o banco ou corretora participante.

4. Precificação

A precificação não pode ser considerada como uma referência, pois antes do Open Banking, a Toss já oferecia gratuitamente o serviço de consulta de contas e fatura e permitia transferências gratuitas.

Foi acordado que os bancos grandes cobrariam 10% do preço atual praticado (1ª coluna com preços em Won coreano) e aos bancos médios, 5%. Note a proporção da economia do custo das tarefas (consulta e transferência).

5. Resultado

Além de diversos bancos terem lançados a possibilidade de você transferir seu dinheiro do Banco B para A, utilizando o app do Banco C, hoje várias instituições de pagamento, ecommerce, cartão de transporte público e empréstimos estão utilizando os APIs.

Falando em números, 40 milhões de usuários cadastraram na plataforma de Open Banking (51,64 milhões é o último censo da Coreia — 2018) e mais de 66 milhões de contas bancárias foram cadastradas. A consulta de API também passou de 1 bilhão de consultas (Junho. 2020 — KFTC).

Sobre os APIs:

Bancos: 84,5% usaram para consultar o saldo;

Fintechs: 82,5% usaram para realizar uma transferência de um banco para outro;

Total: 59,2% para consulta de saldo e 29,9% para transferência.

Conclusão: isso tudo acontecerá quando no Brasil?

Todos sabemos que o Bacen publicou um cronograma bem elaborado com os grandes bancos.

Serviço de validação de identidade: prevista fase II (Maio/2021)

Serviço de consulta das transações, assim como saldo: prevista fase III (Agosto/2021)

Serviço de transferências: prevista fase IV (Outubro/2021)

Esperamos que tudo isso aconteça até outubro de 2021. Se pensarmos no Open Finance que segundo a FCA (Financial Conduct Authority) tem o potencial de transformar os consumidores e as companhias usarem o serviço financeiro que requer um grande trabalho de análise de dados e esse cenário nos distancia de um Brasil com spread bancários mais baixos.

Efetivamente, para os spreads baixarem, é importante entender como o indivíduo gasta o seu dinheiro e como controla o seu balanço mensal. Essas informações facilitam a vida das empresas que emitem os créditos e outros que queiram oferecer serviços exclusivos conforme os dados transacionais.

A CrediGO já analisou mais de 15 milhões de transações que foram identificadas em 40 categorias primárias e mais de 150 categorias secundárias. Além de entender as terminologia de cada banco e a inteligência de identificar a transação conforme a razão social cadastradas nos seus CNPJ conforme o CNAE.

Como será o Open Banking no Brasil? Já podemos imaginar com os cases que estão acontecendo lá fora, mas nós já estamos preparados para ajudar você, empreendedor a ir além da sua imaginação em oferecer serviços únicos e a experiência diferenciadas para seu usuário.

Este artigo foi escrito por Jae Lee e publicado originalmente em Prensa.li.